Владимир Путин подписал закон об изменениях в Налоговый кодекс Российской Федерации, который обсуждался в течение последних месяцев. Ранее документ был принят Госдумой и утвержден Совфедом, в 2025 году он вступит в силу. Изменений много, они касаются в том числе и бизнеса, но мы сейчас поговорим о том, что касается каждого, — подоходном налоге и льготах для физических лиц. В этом материале — главные изменения.

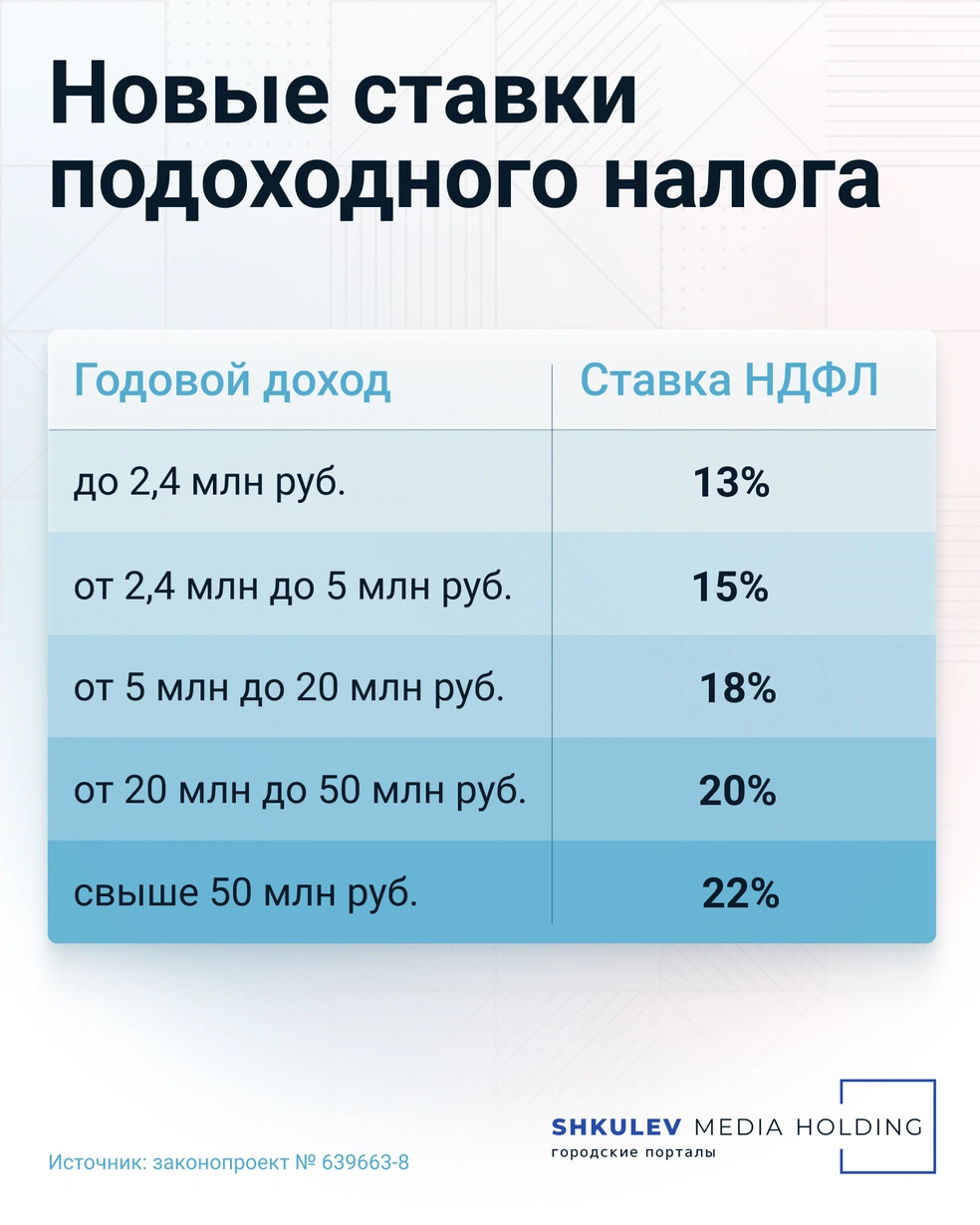

Прогрессивная шкала НДФЛ

Одна из главных и, пожалуй, самых прогремевших поправок — введение прогрессивной шкалы подоходного налога. Проще говоря, чем выше доход у человека — тем выше ставка НДФЛ. До недавнего времени ставка была 13%, с 2024 года появилась повышенная ставка 15% с доходов более 5 млн рублей.

С вступлением в силу нового закона тарифы снова изменятся — ставка 13% останется только для тех, кто зарабатывает в год меньше 2,4 млн рублей. Люди с доходом от 2,4 млн до 5 млн рублей будут платить в казну 15%, от 5 млн до 20 млн рублей — 18%, от 20 млн до 50 млн рублей — 20%. Те, кто за год заработает больше 50 млн, должны будут заплатить 22%.

Семейная налоговая выплата

Вместе с повышением налога для людей с высокими доходами, для граждан с низкими доходами появилась возможность свою налоговую ставку снизить. Правда, касается это только семей с детьми — двумя и более. Если говорить очень грубо, то в результате семьи, где средний ежемесячный доход менее полутора прожиточных минимумов, получат пониженную ставку НДФЛ — 6%. Это изменение вступит в силу в январе 2026 года.

Сначала родители в такой семье должны будут платить налоги по стандартной ставке 13%, а если по итогам года окажется, что они имеют право на льготу — налог пересчитают и вернут. Фиксированной суммы нет, она будет зависеть от уплаченного налога.

В законе также указано, что при определении права на выплату будут учитывать наличие у заявителя и членов его семьи движимого и недвижимого имущества.

Налоговый вычет на детей

Среди изменений, вошедших в утвержденный президентом закон, — также анонсированное им ранее повышение «детского» налогового вычета. Он полагается всем родителям, которые работают официально. По действующим правилам стандартный налоговый вычет на первого и второго ребенка составляет 1400 рублей, на третьего и последующих — 3000 рублей. С вступлением в силу нового закона вычеты на второго, третьего и последующих детей вырастут в два раза.

Налоговый вычет — это та сумма, на которую при соблюдении определенных условий уменьшается налоговая база по налогу на доходы физических лиц (НДФЛ) и осуществляется возврат части ранее уплаченного налога.

Порог дохода, когда вычет предоставлять перестают, тоже повысили — с 350 до 450 тысяч рублей. Эта сумма рассчитывается на год и каждый год обнуляется. То есть сколько бы родитель ни зарабатывал, в январе он налоговый вычет получит, а дальше всё будет зависеть от дохода. Как только человек заработает 450 тысяч в налоговом периоде, вычет перестанут предоставлять. Например, при зарплате в 45 тысяч рублей его можно будет получать 10 месяцев в году. Как оформить такой налоговый вычет, мы рассказывали ранее.

Налоговый вычет за сдачу ГТО

С вступлением в силу нового закона также можно будет получить налоговый вычет за сдачу нормы ГТО в размере 18 тысяч рублей за год. На эту сумму уменьшат налоговую базу — так называют весь доход, облагаемый НДФЛ. То есть если обладатель значка ГТО заработал за год, например, 500 тысяч рублей, то с 18 тысяч из них он имеет право не платить налог. Если уже заплатил — деньги вернут. То есть на руки обладатель значка ГТО получит не 18 тысяч рублей, а 13% от них — 2340 рублей.

Оформить вычет можно будет только в том году, в котором человек получил знак отличия или подтвердил его (но только при условии, что в том же году он прошел диспансеризацию).